炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

8月16日,江苏先锋精密科技股份有限公司(下称“先锋精科”)将要上会接受审核。

招股书显示,先锋精科的主营业务是半导体设备领域及其他领域的精密零部件的研发、生产与销售。自称是制造“专家”的先锋精科,外协加工金额占采购总额的比值超过了20%,涉及的产品收入占总营收的比例约八成。

作为一家拟在科创板上市的公司,先锋精科须满足核心技术具备先进性等要求。但在论证公司技术相比同行是否具备先进性时,先锋精科采取“性能指标水平不低于客户指标”的方式论证。这种论证逻辑存疑,因为任何一家供应商的核心产品的性能指标都不能低于甚至要优于客户指标,否则不会进入客户的名单。

技术先进性论证逻辑有待商榷

招股书显示,先锋精科的主营业务是半导体设备领域及其他领域的精密零部件的研发、生产与销售,主要产品包括内衬、加热器、匀气盘及腔体等。

招股书中,先锋精科将公司的主营产品分为三类:关键工艺部件、工艺部件、结构部件。其中,关键工艺部件产品的质量直接影响晶圆工艺良率。

2020-2023年,先锋精科分别实现营业收入2.02亿元、4.24亿元、4.7亿元、5.58亿元,其中关键工艺部件产品收入分别为0.83亿元、1.95亿元、2.21亿元、2.34亿元,占当期总营收的比例分别为41.8%、46.43%、47.65%、42.57%。

值得关注的是,先锋精科也将大部分不直接影响晶圆工艺良率的工艺部件、结构部件两大类产品归为公司核心技术产品。先锋精科称,公司核心技术产品收入(2021-2023年)占营业收入的比例分别为 98.96%、98.67%、98.62%。

那么,拟登陆科创板的先锋精科,是否满足营收、研发人员、发明专利、核心技术具备先进性科创属性?

根据今年4月份刚刚修订的《科创属性评价指引(试行)》,将“应用于公司主营业务的发明专利5项”调整为“应用于公司主营业务并能够产业化的发明专利7项以上”。其中5项变为7项是数量调整,而新增的“产业化”要求强调的是发明专利能够带来相对较大规模的收入。

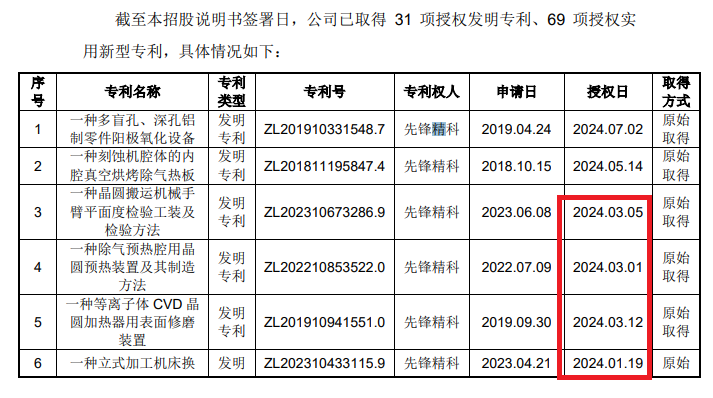

先锋精科在招股书中称:“截至2024年3月31日,公司拥有29项发明专利,均被应用于公司主营业务并能够产业化”。

但招股书显示,先锋精科有15项发明专利是在2023年4月以后获得授权的,那这15项发明专利也能够迅速实现产业化?公司的信披表述是否准确?

根据招股书及问询函回复,先锋精科2024年4月以后获得授权的15项发明专利中,有14项没有显示与公司核心技术对应,那如何实现规模化生产?毕竟公司称核心技术产品收入占比都接近99%。

尤其是,先锋精科2024年一季度有4项发明专利刚获授权,如何实现产业化、规模化收入?

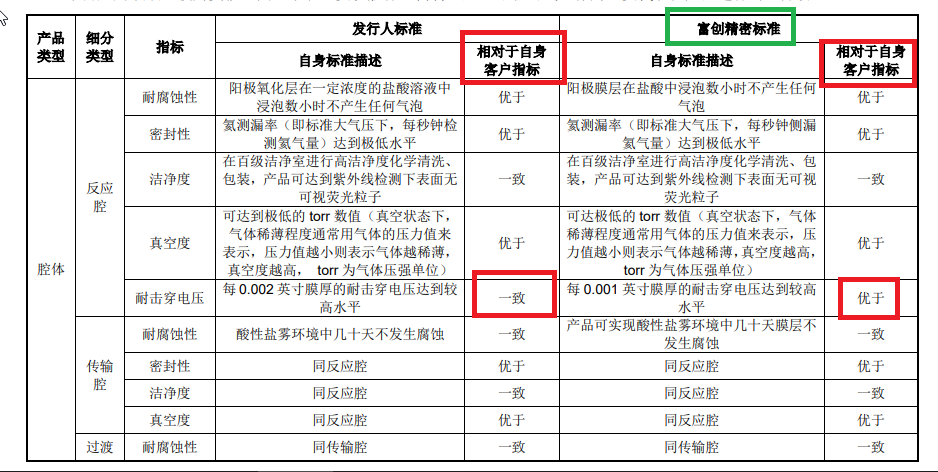

科创属性评价及审核实务中,拟在科创板上市的IPO企业须满足核心技术具备先进性的要求。上交所要求先锋精结合与同行业竞争对手同类产品性能指标对比情况,说明发行人产品先进性的具体体现。

先锋精科回复称:经查询可比公司公开披露文件和相关网站信息,无同类产品具体技术性能指标。因此,先锋精科选取了与客户指标对比的方法论证核心技术具备先进性(详见下图),并称:“各项性能指标水平均不低于自身客户指标,产品具备先进性”。

但先锋精科的论证逻辑有待商榷,因为任何一家供应商的核心产品的性能指标都不能低于客户指标,在竞争激烈的环境中甚至要优于客户的指标,否则难以进入客户的名单。

先锋精科还列举了指标与客户指标的对比情况,综合比较下来公司与富创精密的指标都不低于客户标准。还是上述逻辑,富创精密的核心技术的指标必须不能低于客户标准,否则难以进入供应商名单。

因此,先锋精科的核心技术较同行可比公司是否具备可比性不得而知,公司核心技术是否具备先进性有待检验。

外协代工比例显著高于同行 涉及产品营收占比约八成

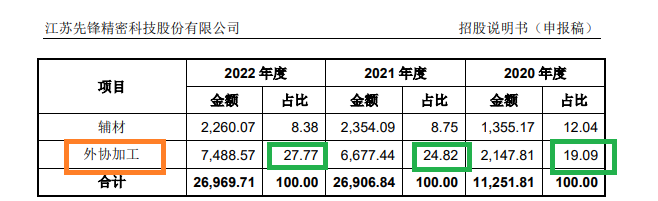

在招股书中,先锋精科多次提到称自己是国内半导体刻蚀和薄膜沉积设备细分领域关键零部件的精密制造专家。但自称“制造专家”的先锋精科,有20%的采购额是外协加工,涉及产品的收入约占总营收的八成。

2020-2023年,先锋精科外协加工金额分别为2,147.81万元、6,677.44万元、7,488.57万元、6,692.99万元,占采购总额的比例分别为19.09%、24.82%、27.77%、22.2%。

2022年及之前,无论是外协加工金额还是占比都在持续攀升,由此可见先锋精科对外协加工存在一定程度上的依赖性。2023年外协加工金额及占比较2022年虽有下降,但金额仍较高。

招股书显示,先锋精科的外协加工分为两类,一类是机加工外协,另一类是特种工艺外协。先锋精科称:机械粗加工不是关键环节,不涉及核心技术,由于其附加值较低,市场可提供加工的厂商较多,公司作为对自身机械制造产能的补充而使用外协加工;表面处理环节是关键环节,其中,大部分表面处理环节由公司使用核心技术自主独立完成,少量特种工艺如特种喷涂、热处理等因客户指定主要采用外协加工的方式完成。

有意思的是,先锋精科说的少量特种工艺,金额及占比都不低。2021-2023年,先锋精科特种工艺外协采购额分别为3,433.16万元、4,325.69万元、3,559.79万元,占外协采购总额的比例分别为51.4%、57.76%、53.19%。

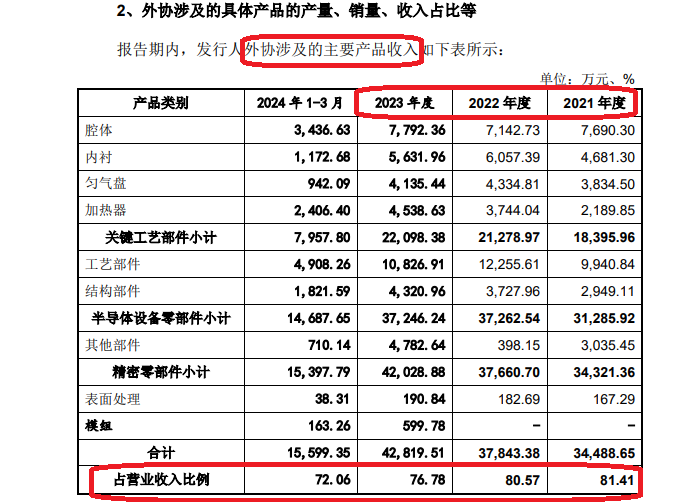

申报材料显示,2021-2023年,先锋精科外协加工涉及的主要产品收入分别为3.45亿元、3.78亿元、4.28亿元,占公司当年总营收的比例分别为81.41%、80.57%、76.78%。

尽管外协加工涉及的营收占比较高,可先锋精科称不存在产品性能依赖于外协加工的工序实现的情形。

先锋精科还表示, 同行业可比公司富创精密和均存在将机加工外协作为补充产能缺口的方式,公司外协加工环节与同行业可比公司不存在差异。

但与同行公司的外协加工采购占比显著低于先锋精科。珂玛科技外协加工采购(2021-2023年)占采购总额的比例分别为6.48%、10.83%、13.58%;富创精密外协采购占比(2019-2021年)分别为3.18%、2.54%及3.8%,都显著低于先锋精科的20%。

净利润大起大落 扭亏后立即“掏空式”分红

2020-2023年、2024年上半年,先锋精科的营收分别为2.02亿元、4.24亿元、4.7亿元、5.58亿元、5.48亿元,同比分别增长110.2%(2021年)、10.87%(2022年)、18.73%(2023年)、147.04%(2024年上半年);分别实现归母净利润-0.38亿元、1.05亿元、1.05亿元、0.8亿元、1.12亿元,同比分别增长373.57%(2021年)、-0.38%(2022年)、-23.39%(2023年)、314.23%(2024年上半年)。

不难看出,先锋精科的净利润大起大落,2021年扭亏,2022年和2023年又下降,2024年上半年又大幅增长。公司2021年扭亏后,第一件事就是巨额分红。

2020-2022年,先锋精科现金分红金额分别为30.51万元、8267.5万元、2500万元,累计约1.08亿元。2021年的0.83亿元分红,几乎分光了同期净利润。

尽管先锋精科最近三年(2021-2023年)的分红金额及占净利润的比值达不到“清仓式”分红的条件,但其刚盈利就巨额分红的操作还是有待商榷。

尤其是公司在巨额分红后还计划通过IPO募资补流。招股书显示,先锋精科计划募资5.87亿元,其中0.95亿元用于补充流动资金。

还没有评论,来说两句吧...